Tháng 4/2022, không có doanh nghiệp bất động sản phát hành trái phiếu trong khi bất động sản từ trước đến nay luôn thuộc một trong hai nhóm ngành có giá trị trái phiếu doanh nghiệp phát hành cao nhất.

Theo Hội Môi giới Bất động sản Việt Nam (VARS), việc thắt chặt nguồn vốn đổ vào bất động sản, đặc biệt là kênh tín dụng ngân hàng và trái phiếu doanh nghiệp là một tín hiệu tương đối rõ ràng đến từ các cơ quan chức năng.

Nguồn vốn cho bất động sản cần được khơi thông, đảm bảo thị trường bất động sản phát triển minh bạch và lành mạnh

Nguồn cung ảnh hưởng

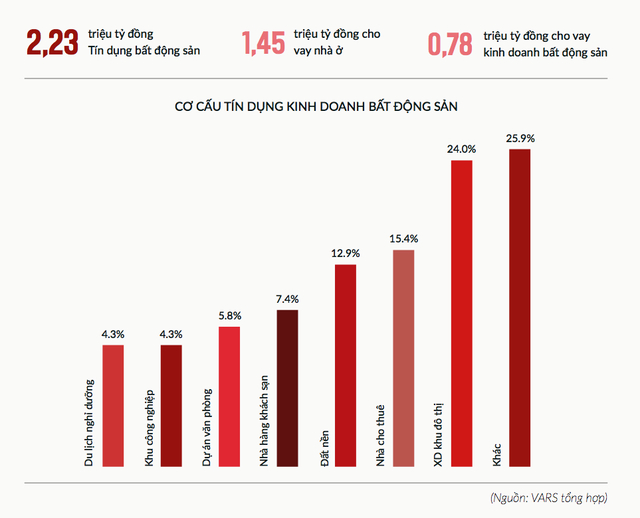

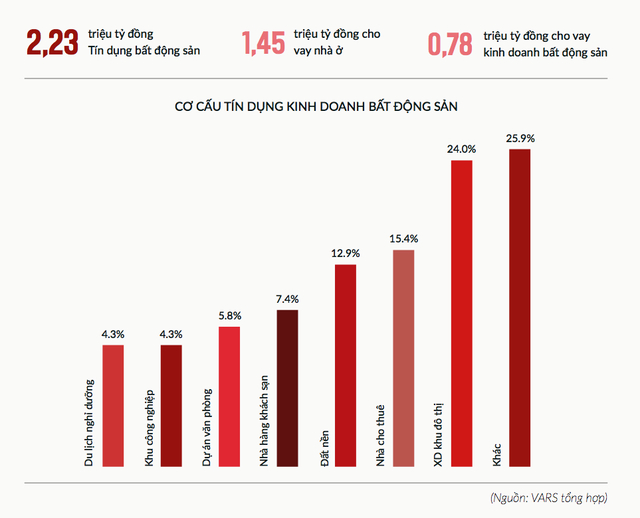

Về tín dụng ngân hàng, tính đến hết quý I/2022, dư nợ tín dụng bất động sản đạt 2,23 triệu tỷ đồng, tăng 2,24% so với đầu năm, thấp hơn nhiều mức tăng trên 5% dư nợ tín dụng chung của nền kinh tế. Tốc độ tăng dư nợ tín dụng bất động sản đã chậm lại sau nhiều năm, là kết quả của việc kiểm soát, thắt chặt nguồn tiền đổ vào ngành này.

Ngoài ra, nguồn vốn tín dụng ngân hàng tài trợ cho hoạt động kinh doanh bất động sản hiện tại chỉ chiếm khoảng 35% – tương đương 0,78 triệu tỷ đồng, phần lớn là các khoản cho vay mua và sửa chữa nhà ở.

Như vậy, nguồn vốn tín dụng ngân hàng dành cho kinh doanh bất động sản (đầu tư các dự án bất động sản) không chỉ giảm tốc, mà còn giảm cả về tỷ trọng. Các doanh nghiệp kinh doanh bất động sản muốn duy trì tốc độ tăng trưởng bình thường, buộc phải tìm các nguồn vốn khác.

Trái phiếu doanh nghiệp là một trong những lựa chọn hàng đầu, chỉ sau nguồn tín dụng ngân hàng. Tuy nhiên, sau việc hơn 10.000 tỷ đồng trái phiếu của nhóm doanh nghiệp bị hủy bỏ, cơ quan chức năng lẫn công chúng đang dần trở nên e ngại với hình thức huy động vốn này. Việc không có doanh nghiệp bất động sản nào phát hành trái phiếu trong tháng 4 có thể là hậu quả đầu tiên của những e ngại đó.

Các doanh nghiệp bất động sản sẽ không còn tự do phát hành trái phiếu như trước, bởi sự can thiệp hủy bỏ kết quả phát hành là điều khó dự đoán. Đồng thời, mục đích phát hành đang được các cơ quan chức năng kiểm soát gắt gao, tránh những hệ lụy có thể ảnh hưởng đến nhà đầu tư cá nhân – những người chưa thực sự hiểu về tình trạng trái phiếu cũng như khả năng thanh toán/vỡ nợ của các tổ chức phát hành.

Thị trường trái phiếu doanh nghiệp sẽ vận hành lành mạnh và hiệu quả hơn, bảo vệ tốt hơn quyền lợi của nhà đầu tư cá nhân sau những động thái kiểm soát chặt chẽ việc phát hành trái phiếu doanh nghiệp, đặc biệt trong lĩnh vực bất động sản.

Tuy nhiên, theo VARS nguồn vốn cho bất động sản cần được khơi thông, đảm bảo thị trường bất động sản phát triển minh bạch và lành mạnh, là bệ đỡ cho nền kinh tế.

Bất động sản tăng giá mạnh

Thị trường nhà đất TP.HCM chứng kiến mức tăng giá mạnh từ 5 – 10% chỉ trong vòng một tháng. Trong tình hình giá nguyên vật liệu đang có xu hướng tăng mạnh do bất ổn địa chính trị, nhu cầu vốn của các doanh nghiệp bất động sản ngày càng trở nên cấp thiết. Việc tăng trưởng nguồn cung có thể bị ảnh hưởng tiêu cực bởi chính sách “khóa van” tín dụng và trái phiếu doanh nghiệp.

Cơ cấu tín dụng kinh doanh bất động sản

Chặn những nguồn tài chính quen thuộc (tín dụng ngân hàng và trái phiếu doanh nghiệp), trong khi việc thu hút nguồn vốn từ các sản phẩm tài chính khác (quỹ đầu tư bất động sản – REIT, Quỹ tiết kiệm nhà ở, chứng khoán hóa bất động sản…), hay kênh khác (đầu tư trực tiếp, gián tiếp nước ngoài) cần nhiều thời gian để có thể vận hành ổn thỏa, khiến nguồn cung bất động sản bị thắt chặt, đẩy mức giá tăng lên một cách không hợp lý.

Mức giá bất động sản tăng lên bất thường thúc đẩy chi phí sản xuất các ngành liên quan (bán lẻ, sản xuất công nghiệp…) – có thể gây tổn hại đến nền kinh tế vĩ mô, đặc biệt trong giai đoạn nhạy cảm hiện nay.

Theo VARS, các cơ quan chức năng bên cạnh việc bảo vệ nhà đầu tư cá nhân trên thị trường tài chính nhiều rủi ro, cần có những chính sách bảo vệ chính các doanh nghiệp bất động sản làm ăn chân chính. Nguồn vốn cần được khơi thông cho mọi ngành nghề trong nền kinh tế, trong đó có bất động sản.

Việc phát hành trái phiếu doanh nghiệp nói chung, trái phiếu bất động sản nói riêng, bên cạnh việc kiểm soát chặt chẽ các doanh nghiệp phát hành, cần có một cơ chế để giảm thiểu sự tham gia của nhà đầu tư cá nhân – những người dễ bị tổn thương nhưng lại thiếu kiến thức và kinh nghiệm. Cuộc chơi với trái phiếu doanh nghiệp nên là cuộc chơi giữa các doanh nghiệp và các tổ chức tài chính như ngân hàng và các quỹ đầu tư chuyên nghiệp và vận hành theo cơ chế thị trường.

Ngoài ra, cũng đến lúc các cơ quan chức năng đề xuất những quy định cởi mở hơn để các doanh nghiệp thu hút vốn nước ngoài, cũng như các sản phẩm đầu tư hiệu quả như quỹ đầu tư bất động sản (REIT), chứng khoán hóa bất động sản, Quỹ tiết kiệm nhà ở…

Phương Uyên/Diễn đàn doanh nghiệp